摘要:(报告出品方/作者:广发证券,安鹏,宋炜)一、煤价:22 年以来国内基本面超预期,国际煤价涨幅 更明显(一)市场煤价:供需面超预期,各煤种年初以来累计涨幅达 30%以上年初以来,煤炭供需面持续超预期,国内动力煤和焦煤价格底部快速上涨。动力煤...

(报告出品方/作者:广发证券,安鹏,宋炜)

(一)市场煤价:供需面超预期,各煤种年初以来累计涨幅达 30%以上

年初以来,煤炭供需面持续超预期,国内动力煤和焦煤价格底部快速上涨。

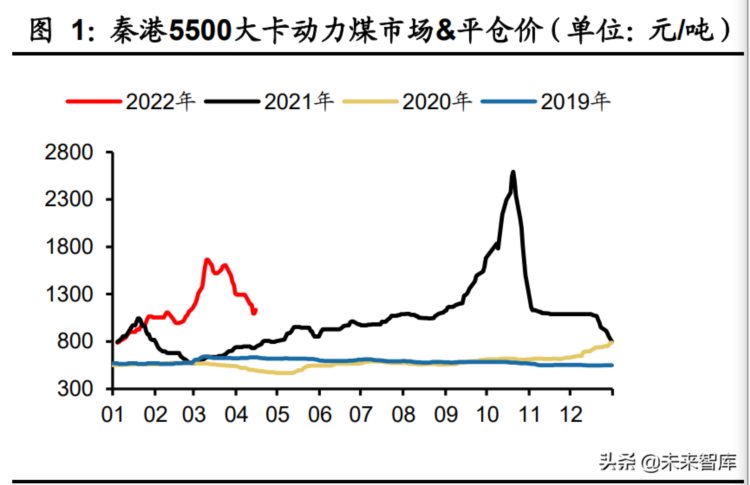

动力煤方面,秦皇岛港5500大卡动力煤价从去年底788元/吨上涨至3月初的近1700 元/吨。3月中旬以来,由于淡季和疫情影响,动力煤需求和煤价均有回落。本周市场 情绪略有好转,港口煤价企稳回升,秦港5500大卡动力煤价最新报价1135元/吨,年 初以来累计涨幅达到44%,年均以来均价达到1180元/吨,较去年全年均价1030元/ 吨上涨15%,Q1和Q2以来均价分别达到1173和1224元/吨,同比上涨63%和40%。

焦煤方面,由于供给平稳,产业链库存处于历史同期最低位,补库需求释放拉动煤 价回升,近期焦煤价格表现也更为坚挺,其中京唐港山西产主焦煤库提价年初以来 上涨900元/吨至3350元/吨,累计涨幅达到37%,年初以来均价达2985元/吨,较去年 全年均价2515元/吨上涨19%,Q1和和Q2以来均价分别达到2931和3350元/吨,同比 上涨76%和74%,产地其他主流煤种价格年初以来涨幅也普遍在30-40%的水平。

(二)长协煤价:各煤种年初以来均价较去年全年均价上涨 10-30%,Q2 长协延续稳中有升

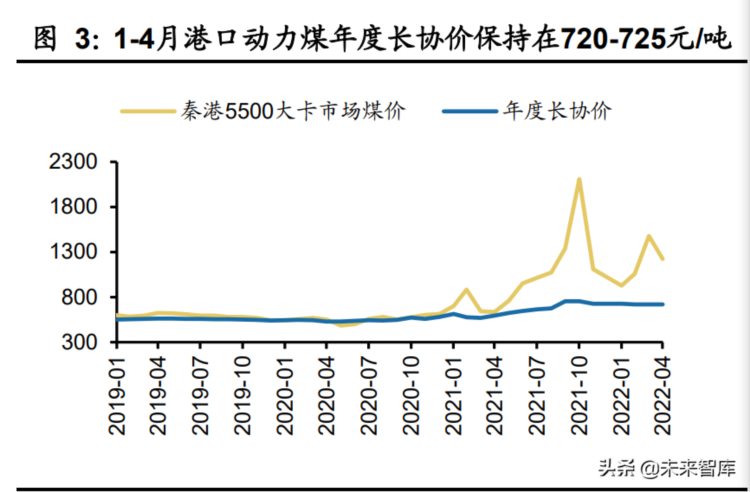

进入1季度各大集团长协煤签订陆续落地,从1季度情况看整体维持了21年4季度的 高位水平,长协煤政策落地表明22年及未来五年煤价中枢,相比十三五期间有望整 体上移。

动力煤方面,1-4月港口5500大卡动力煤年度长协价为725/725/720/720元/吨,前4 月均价723元/吨,同比上涨23%,相比较去年全年均价648元/吨上涨11%。

焦煤方面,1季度焦煤长协价格维持去年4季度的煤价水平,而今年2季度部分地区焦 煤长协上涨150-200元/吨。中价新华山西焦煤长协指数年初以来均值相比较去年全 年均值上涨31%,其中Q1和Q2以来均值同比上涨48%和60%,Q2以来均值环比上 涨8%。

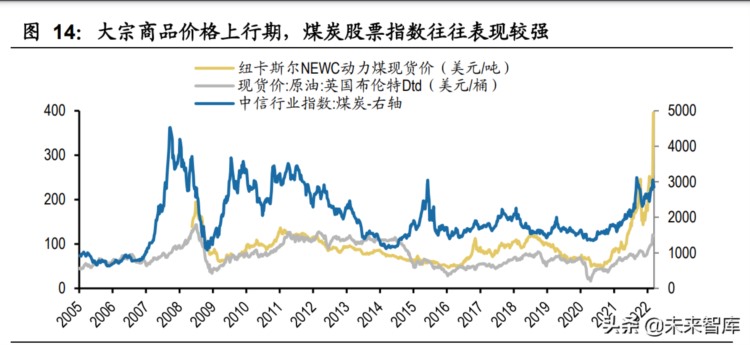

(三)海外煤价:年初以来涨幅较国内更高,近期延续上涨

动力煤方面,澳洲NewCastle、南非RB动力煤价指数4月14日报价337美元/吨和313 元/吨,年初以来累计上涨103%和140%,较去年均价(分别为139和126美元/吨)上 涨143%和148%,涨幅均明显高于国内秦港煤价(年初以来累计涨幅和较去年均价 涨幅分别为44%和10%)。

焦煤方面,4月15日澳洲峰景矿FOB报价、甘其毛都口岸蒙古进口原煤和精煤分别为 506美元/吨、2510元/吨和2950元/吨,年初以来累计上涨42%、39%和34%,较去年 均价上涨127%、48%和45%,涨幅总体均高于国内(国内港口焦煤年初以来平均涨 幅和较去年均价涨幅分别为37%和12%)。(报告来源:未来智库)

(一)供给端:去年 Q4 保供增产效果明显,后期国内煤炭产量增量有限, 进口煤量或维持低位

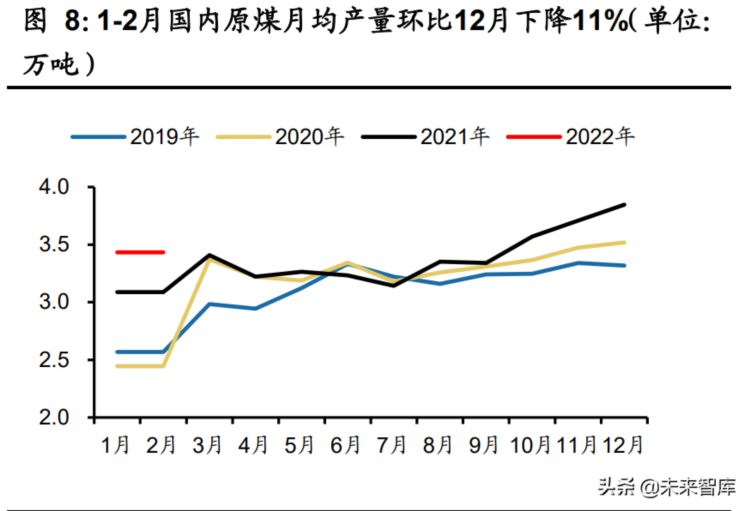

产量方面,去年10月以来,随着保供政策落地,国内煤炭增产效果明显,10-12月原 煤产量分别达到3.57、3.71和3.85亿吨,4季度累计增产相比保供前的9月增长近1.1 亿吨。进入1季度,部分省区生产强度有所下降,今年1-2月国内原煤产量6.87亿吨, 同比增长10.3%,月均产量环比保供增产高峰的12月下降11%。保供增产背景下煤 矿生产强度较高,产地安监环保压力也较大(近期山西要求紧抓煤矿采掘接续紧张 问题,以实现安全增产保供),预计产量继续增加空间有限,4月以来保供增产政策 要求下鄂尔多斯日均产量260万吨/日左右,较前期产量高点有10%左右的差距。

进口方面,21年澳洲煤进口受限,蒙古疫情反复影响进口通关,但下半年开始来自 印尼、俄罗斯等国家进口量环比大幅增长。21年全年进口煤达到3.23亿吨,同比增 长6.6%或1923万吨,其中12月进口煤量3095万吨。年初以来印尼限制煤炭出口政策 反复,俄乌冲突背景下国际煤价涨幅更大,国内外煤价倒挂,1-3月国内煤炭进口量 分别为2416、1123和1642万吨,3月进口量同比下降近40%,前3月累计下降24%, 预计后期延续低位,3月以来“四增一控”等相关保供增产稳价措施也主要考虑进口 减量可能造成的供给缺口。

(二)需求端:下游需求具备韧性,Q1 电力需求仍在稳健增长

去年10月以来宏观经济整体小幅承压,煤炭主要下游行业产量同比增速也有明显回 落,但剔除20年同期基数影响,近2年复合增速仍较高,需求具备韧性。21年全年总 发电量、火电发电量和粗钢产量复合增速分别为6.6%、5.7%和1.8%。今年1-2月总 发电量、火电发电量和粗钢产量同比增速分别为+4.0%、+4.3%和-10.0%,其中发电 情况总体好于预期,而粗钢产量受去年同期高基数和冬奥会期间环保限产影响较大。

从用电情况来看,3月整体社会用电量、第一产业、第二产业、第三产业和居民生活 用电增速分别为3.5%、12.3%、2.3%、4.0%和8.8%,前3月累计增速分别为5.0%、 12.6%、3.0%、6.2%和11.8%。(报告来源:未来智库)

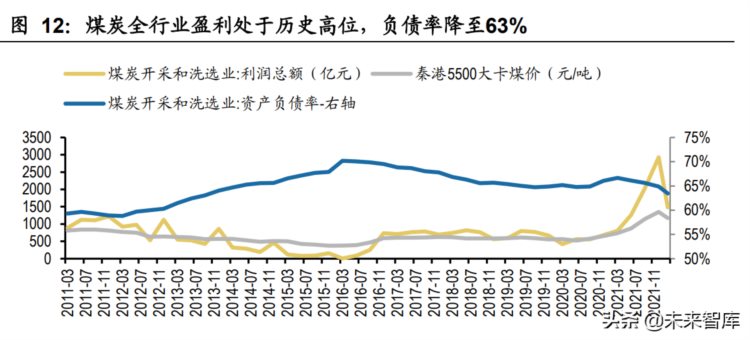

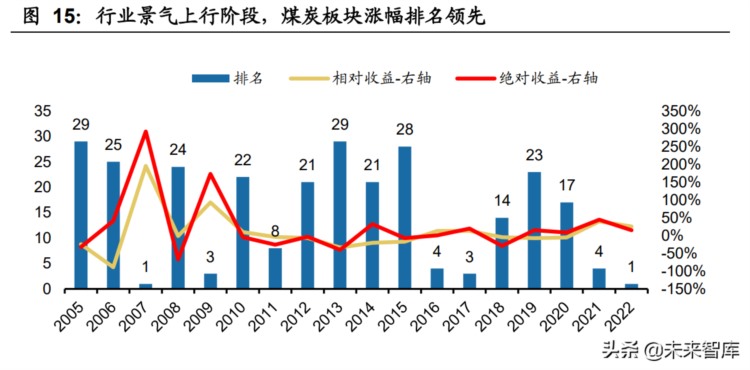

(一)盈利:行业总体盈利水平处于历史高位,上市公司业绩弹性更大

21Q4虽然有价格调控因素影响,港口和产地煤炭均价相比较Q3均价仍有上涨,行 业规模以上企业21Q4实现利润总额2929亿元,Q2-Q4连续3个季度持续创历史新 高。22年前2月行业利润总额1485亿元,同比+155%,已超过21Q2的1260亿元。 随着盈利大幅提升、资产负债表也得到进一步修复,截至2月末,行业资产负债率 已降至63%。

上市公司方面,由于资产质量更好、历史包袱和其他业务影响少,各公司呈现出比 行业总体情况更高的业绩弹性。2021年已出年报或业绩快报的各公司合计盈利 1492亿元,同比+76%,22Q1业绩预告合计同比增长109%-125%。

截至目前,煤炭行业上市公司已披露1季度业绩预告的公司包括:

山西焦煤:Q1归母净利23.2-25.9亿元,同比+155%至+185%;

中煤能源:Q1归母净利64.5亿元至71.3亿元,同比+84%至+103%;

陕西煤业:Q1扣非净利67.7至76.7亿元,同比+82%至+107%;

兖矿能源:Q1归母净利66 亿,同比+193%;

上海能源:Q1归母净利7.5-8亿元,同比+291%至+317%;

兰花科创:Q1归母净利8.5-9.5亿,同比+275%至+319%;

电投能源:1-2月归母净利10.3亿,同比+80%;

山煤国际:1-2月归母净利8.4亿,同比+293%;

淮北矿业:Q1归母净利16.1亿,同比35%;

冀中能源:Q1归母净利9.4-9.9亿元,同比+484%至+515%;

晋控煤业:Q1归母净利润9亿,同比+78%;

恒源煤电:Q1归母净利3.8亿元,同比+54%。

(二)现金流:行业经营性现金流净额显著改善,资本开支下降明显

由于煤价和行业盈利整体大幅提升,行业现金流状况也有显著改善,21年前三季度 主要煤企经营性现金流净额合计达到3527亿元,过去5年均在3000亿元以上。

2016年以来,行业固定资产投资增速虽有恢复,但投资去向主要是用于填补12-15年 行业下行期的历史欠账、存续矿井的维护性开支和煤矿智能化建设,新矿建设相关 的投资规模并不大,22年前2月行业固定资产投资增速达到45%,主要由于低基数影 响。从主要煤企集团数据来看,过去5年总体资本开支回落明显,相比较前期高点的 2012年,2021年前三季度降幅近60%。

(三)分红:龙头煤企高分红优势明显,分红政策有望延续稳健

随着盈利和经营性现金流大幅改善,煤矿相关资本开支下降,煤企上市公司近几年 分红慷慨。2020年以来,平煤、神华、陕煤和兖煤相继提高分红比例及最低派息规 模,实际分红比例也有超预期表现,中国神华21年拟分红约505亿,A股分红率 100%,H股分红率98%,兖矿能源和平煤股份2021年也拟分红60%。未来2-3年各 公司分红政策有望延续稳健,部分龙头公司也存在提高分红的能力。

(一)十四五规划核心:产量基本平稳

能源生产目标: 预计2025年国内能源年综合生产能力达到46亿吨标准煤以上(首次 提出),其中原油基本平稳,天然气较21年增长10.8%,由此测算煤炭生产稳健增 长(假设新能源2025年相比2021年累计增长达到15%,煤炭产量增长目标累计约 3.8%,复合增速仅0.9%)。

能源消费目标:预计非化石能源比重从21年的16%提升至20%(无变化),非化石 发电从33%提升至39%(首次提出),明确人均生活用电21-25年提高20%(首次 提出)。

长期目标:非化石能源比重2030年下降至25%(无变化),建立煤炭储备基地。

(二)近期煤炭政策延续保供稳价目标,产能总量总体可控

3月以来发改委连续召开会议,明确保供稳价的政策方向,并做到四增一控。

(1)增产能:采取综合措施增加3亿吨的有效产能,其中,投资技改项目增加1.5 亿吨,停工停产的煤矿、露天煤矿增加1.5亿吨,各省加快进度逐个梳理停工停产 煤矿,符合条件的加快复产。

(2)增产量:全国日产煤量要维持在1260万吨/日,内蒙390万吨、山西360万 吨、陕西190万吨、新疆95万吨、贵州35万吨、安徽34万吨、山东30万吨、河南28 万吨、宁夏25万吨、黑龙江15万吨、云南12万吨、甘肃12万吨

(3)增储备:全国实现6.2亿吨的储备,中央政府7000万吨、地方政府1.5亿吨、 发电企业2亿吨、煤炭企业1亿吨且必须做到7天储备能力 其它大用户1亿吨。

(4)增长协:全国各省上报的都做到了100%长协,但存在很多问题,对虚报省份 要追责,国家不给予其它资源支持。由于目前进口煤可能无法兑现,对上报时有进 口煤的企业补签应急保障性的中长期合同。

(5)控价格:长协港口和产地价格明确,电煤现货也有一定限制,但非电煤和焦 煤暂无限制。

(三)长协港口和产地限价政策落地,企业盈利确立中高位

煤价合理区间明确有助于稳定市场预期,盈利上涨明确:港口570-770元/吨的区间 较之前征求意见稿的550-850元/吨小幅收敛,煤价中枢影响不大,670元/吨的中枢 较17-20年均价增长20%,长协中长期有望维持在700-770元/吨水平,较过去五年 大幅增长(17-20年平均为557元/吨,21年平均为648元/吨),企业盈利中枢将显 著提升。

产地长协区间参照运费,中长期确立煤价高位:各产地价格区间差异主要是考虑到 各地煤矿平均开采成本以及距离港口远近运费有差异,与港口价格区间总体紧密相 关。中长期看煤价确立了高位区间,盈利有望维持较高水平。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站